|

ENGLISH |

|---|

|

ENGLISH |

|---|

作者:翰策律所大宗商品交易法律团队

导言: 一年一度的国际谷物理事会(IGC)大会在6月刚刚落下帷幕,“中国市场”和“新冠疫情”成为本届大会最热门的关键词。新冠疫情已经冲击了几乎所有行业,当然也不可避免地影响到了大宗商品的全球供需关系和贸易流动,贸易商、经纪商、船公司等都绕不开新冠疫情带来的风险和挑战,无疑大大增加了贸易谈判和合同执行中的不确定性。与此同时,包括大豆在内的农产品大宗商品市场却在危机面前展现了稳定的产能、更大的潜力和机会,为农产品全球供应链和经济复苏带来了强力支撑和信心,这是因为中国在市场中的积极参与是全球市场稳定供应的压舱石,是全球包括大豆在内农产品供应链正常化的核心主力,如果没有中国的积极参与,全球大豆的行情或许又是一个石油行情。

市场见证了近十年全球大豆需求量的急剧增加,但美豆市场现在面临挑战,除了去年非洲猪瘟影响,还有年初以来新冠疫情以及各国限制措施对全球供应链的冲击。但到目前为止,港口工作和船运都以常规节奏正常开展。虽然在新冠疫情背景下,交通运输受到一定影响,但鉴于美豆和其他农产品运至港口的交通方式主要是通过铁路和内河水路运输,所需劳动力很少,相对而言受疫情影响不大。

中国始终是美国大豆出口的最大客户,距离新季度美豆收割还有3个多月的时间,2020/21年度美国大豆市场最关心的仍然是中国客户采购量变化和今年秋收季美国和巴西大豆现货库存。当前美豆种植进度、价格走势和出口订单签订情况均表现出了良好势头。

2020/21年度美国大豆种植面积和种植进度均明显高于去年同期,今年美豆产量有望大幅增长。美国农业部(USDA)6月11日公布的6月供需报告显示,美国2020/21年度大豆种植面积预估为8350万英亩,相较2019/20年度的12亩高出9.7%;2020/21年度美豆收割面积预估为8280万英亩,相较2019/20年度的7500万英亩高出10.4%。

同时,当前美国大豆种植进度也远远高于去年同期。虽然目前距离今年美国大豆生长季度还很早,但大豆和玉米的种植进度与往年相比明显较快,当然去年潮湿的气候也是导致种植进度较慢的原因之一,今年气候条件预期良好,雨水充沛、适宜种植。截至六月中旬,美国大豆种植进度已达到93%,超过了5年来同期平均数值88%,而早期种植往往会对大豆产量产生积极影响。

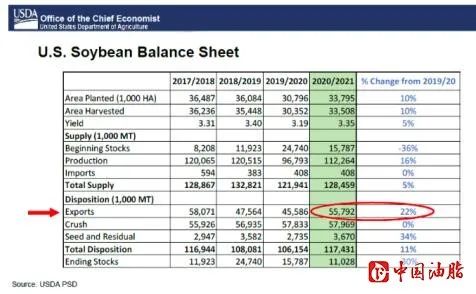

今年上半年以来,美豆现货价格总体呈下跌态势,而随着美豆种植进度的顺利推进和预测的产量增长,美豆价格或将受到进一步压力。截至6月份,在库存收紧和新冠疫情等因素影响下,包括大豆在内的大宗商品价格受到压力,长期关注美豆现货市场报价的分析报告显示,在美国最大的大豆生产州伊利诺伊州中部,年初以来大豆价格下降了将近1美元/蒲式耳。美国农业部预计2020/21年度美豆平均价格将比2019/20年度下降30美分/蒲式耳,2020/2021年度美豆现货库存继续收紧,同时以下几个重要原因也导致价格下跌:首先是玉米价格走低,给大豆价格带来压力;其次,南美大豆产量增加和中国库存累积可能抑制价格上涨。从下表数据来看,2020/2021年度美豆现货价格相较去年同期跌幅已达4%(见表格一)。

表格一

据从贸易商、行业部门和官方机构等多方渠道了解到的消息,随着南美大豆供应下降、中国接近达成第一阶段贸易协定,美豆出口将继续增加,中美大豆贸易正逐渐恢复2017/18年以前的规模。仅6月份以来,美国大豆出口商已接到不少中国采购商的询价和订单。6月15日,美国农业部公布,私营出口商对中国售出39万吨大豆,在2020/21年度交货(大豆销售年度自9月1日开始),6月11日也有私营出口商向美国农业部报告向中国出口大豆72万吨,其中6.3万吨将在2019/2020销售年度交付,65.7万吨将在2020/2021销售年度交付。

美豆的市场份额正在复苏,截至6月份,美豆出口量相较去年同期已增长22%(见表格二),达到5580万吨。回顾2017/18年以前的美豆市场份额约为38%至40%,2019/2020年下滑至创纪录低点30%,鉴于2020/21年度美国大豆的供应、压榨、出口和最终库存都将增加,并且在中国大豆需求预期增长的带动下,2020-21年全球大豆进口需求上升,美国农业部预计美豆市场份额将上涨至34%。

表格二

尽管新冠疫情来势汹汹、席卷全球,但今年巴西大豆仍迎来了一个不错的收获季,巴西一些州对人员和货物流动施加了一定限制,但迄今为止,大豆贸易流动几乎没有受到影响,卡车运输和港口运行均保持正常,巴西货运在2020年上半年以创纪录的速度发展。多年来中国都是巴西大豆的最大买家,今年中国与巴西之间的大豆贸易合作也正常进行。

巴西大豆的收割和出口均未受到新冠疫情的影响,2020年收成和出口体量或将达到新高。截至5月初,巴西大豆收割已接近尾声,2019/2020大豆作物季基本结束,大部分大豆种植地区收成超出预期。今年6月,巴西植物油工业协会(ABIOVE)的月度报告维持其对2020年收成的预测将达到创纪录的1.245亿吨,高出2019年1.2亿吨收成的3.75%。

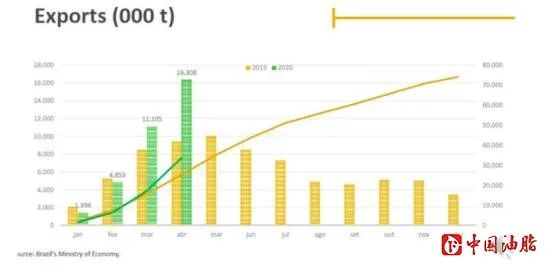

今年巴西大豆出口形势同样喜人,中国和巴西的双边贸易数据反映了巴西的大豆产能和出口能力、以及巴西对中国市场的信心。从巴西植物油工业协会处获悉,巴西大豆的收割和出口均未受到新冠疫情的影响,巴西正在努力供应国内市场,同时保证出口,将继续“扩张型”向其最大客户中国出口。巴西在大豆领域是中国的长期战略合作伙伴,对中国的大豆销售不断发展,从2014年的3200万吨,到2018年的6800万吨、2019年的5800万吨,业内人士估计2020年会超过5500万吨。2020年一季度的大豆出口数据依然印证了这一预测(见表格三),根据巴西外贸部的报告,4月份大豆出口1630万吨创新高,比去年同期增加了940万吨。

表格三

巴西雷亚尔巨幅贬值提高了巴西大豆的价格竞争力,获得中国进口商的青睐,巴西大豆出口在下一季度或将继续加速。自2020年1月份以来,巴西雷亚尔已经贬值超过40%。美国外贸6月份发布的最新数据显示,巴西5月份大豆出口量较上年同期增长45%,达到1,550万吨,创下大豆单月出口量第二高的纪录。考虑到巴西大豆的价格竞争力,很多中国压榨商仍倾向于选择采购巴西大豆。数据显示,今年1月至5月巴西出口的4,900万吨大豆中,有74%销往中国,较上年同期增长40%。

巴西大豆销售高峰在2月至5月之间,而美国大豆将在9月至12月期间收获并为国内销售和出口做好准备。今年巴西大豆在5月中旬完成收获,根据中国贸易商的订单情况,7月和8月的需求已得到满足,目前更关心的是预订9月发货的巴西大豆。一般来说,中国买家会在最后一个季度开始询价美国大豆,也有行业人士预测7月份后巴西大豆出口订单将从高峰回落,但由于巴西大豆的价格竞争力及其他因素,巴西大豆的压榨利润仍有吸引力,目前已促使部分中国买家将2020年最后一个季度采购量也转向巴西大豆。

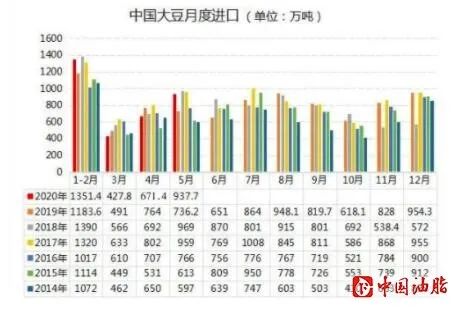

中国的大豆需求量仍保持强劲,给包括大豆在内的全球农产品供应链提供强力支撑,提振世界经济发展信心。虽然美国和巴西均是疫情最严重的国家,但来自美国和巴西市场的大豆供应并未因全球新冠疫情而中断。据海关总署统计,2020年5月份中国大豆进口量达到937.7万吨,1-5月累计进口大豆3388.3万吨(见表格四),同比增幅6.8%,进口均价2770.2元/吨,同比下跌1.7%。

表格四

我国继续扩大其大豆供应商篮子多样化。2020年,贝宁也加入到向我国出口大豆的市场名单中,当前我国大豆供应商来源国增加到10个,包括美国、巴西、阿根廷、加拿大、埃塞俄比亚、哈萨克斯坦、俄罗斯、乌克兰、乌拉圭和贝宁。从下表可以看出(见表格五),2018/19年度美国和巴西大豆共占市场份额71.5%,2017/18年度更是占到86.9%的峰值,我国大豆进口最主要的来源国仍然是美国和巴西。

表格五

即使在当前全球经济整体低迷的背景下,高度依赖进口油籽的中国压榨企业仍将根据国际市场变化和国内生产需要、按照市场化原则开展大豆进口,且我国2020/21年度大豆进口量有望超过去年同期,继续扩大向美国、巴西、阿根廷和其他国家进口。

我国生猪行业和压榨业逐步复苏,进一步推高2020/21年度包括大豆在内的总油籽需求。今年开始生猪行业从非洲猪瘟影响中恢复过来,这推动了蛋白粉饲料、豆粕的使用量和需求量。鉴于国内油籽产量在20/21年度并无明显增长,将继续依赖进口来满足油籽需求。这使得我国2020/21年度大豆进口量预计将达到8,600万公吨,高出去年2.4%。翰策律师团队从客户市场前线了解到,随着加速复工复产,压榨厂生产线全面启用,对原材料的需求也愈发迫切,由于受气温、疫情等因素影响,工厂库存大豆已难以满足生产需求。

中美积极履约意愿加强,大豆作为农产品销售中的主要品种,预计美豆出口销量将会受到中长期提振。2020年2月18日,中国宣布了新一轮的附加关税豁免,大豆被列为个别进口商申请的合格产品,截至目前美豆进口低关税申报相对顺利。截至2020年6月初,2019/20年度美国对我国(大陆地区)大豆出口装船量为1373.1万吨,高于去年同期的728.8万吨。另外,随着巴西大豆库存减少及价格走高,以及近几周巴西雷亚尔兑美元汇率有所反弹,这令美豆对中国买家的吸引力增强,但最终仍取决于美豆相较于巴西大豆的榨利优势。

中国上半年的大豆进口主要以巴西大豆为主,巴西出口商往往会提出使用巴西谷物出口商协会(ANEC)第41号合同作为格式合同,ANEC合同与全球贸易商最常使用的FOSFA(国际油、油籽和油脂协会)标准合同在溢短量、质量规格、检测分析、不可抗力、装载条件、装运延期、持仓费等条款上都有很多处实质性不同。总体而言,相较于FOSFA格式合同,ANEC第41号合同的天平更倾向于卖方,导致潜在商业风险和法律风险被明显放在,不熟悉或不注意这一格式合同的中国买家很可能会跌入合同“陷阱”。我们认为,不能因为担心货源不稳定急于签约而忽略了争取符合国际惯例的合理、合法的法律条款项下权益,毕竟中国方才是决定天平倾向的唯一筹码、中国方才是合同项下的付款方。以翰策律师团队的经验,无论是ANEC或者是FOSFA的格式条款在理论上和实践中都存在着必要的调整空间。

在新冠疫情的新挑战、新常态下,各方应继续携手国内粮油需求商,助力企业全力复产发展。

微信公众号

IGO世界粮油展

阅读更精彩!

IGO世界粮油展

阅读更精彩!